发布时间:2016-04-17

发布时间:2016-04-17

浏览次数:14963次

浏览次数:14963次

Finance Talk Show由上海高级金融学院与蓝鲸传媒联合举办,聚焦时下热点,重点阐述了“为什么中国股市与经济增长脱节?从上市机制和注册制的推进谈起”这一话题。主 讲的钱军教授研究中国股市多年,其与F.Allen以及高金另外两位教授陕晨煜、朱蕾合著的论文《为什么经济增长最‘牛’的大国有最‘熊’的股市?》获 2015CICF中国金融国际年会最佳论文奖。

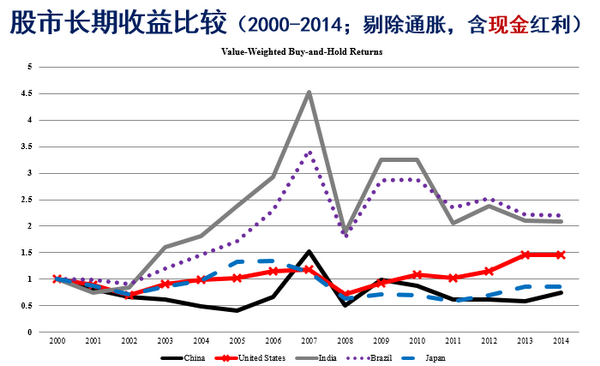

讲座一开始,钱军教授就抛出问题:中国经济增长在世界上创造了多个奇迹――GDP过去30年增长率全球第一;以购买力平价(PPP)计算,中国经济体量已 在2014年底超过美国,成为全球第一大经济体,但中国的股市长期收益却非常低,2000年投1元钱进股市并一直持有,到2014年只剩下0.75元(剔 除通胀,含现金红利),回报远低于美国的1.5元,更低于同为新兴经济体的印度和巴西的2元多,甚至还略低于经济长期滞涨的日本。而若把这1元钱以活期方 式存入银行,扣除通胀因素后期末净值尚达0.78元,这意味着投资A股的收益回报还不如把钱以活期的方式存入银行。

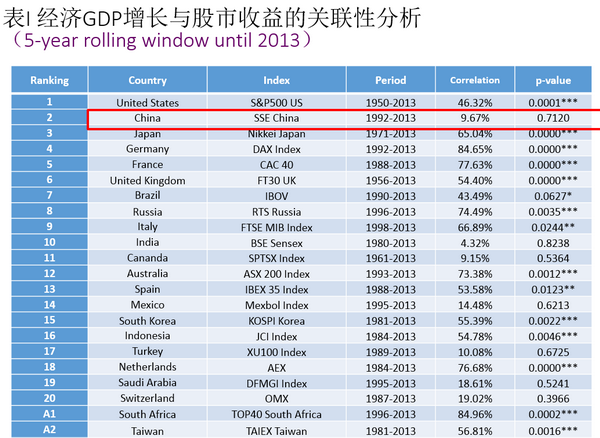

进一步分析显示,1992-2013年间A股市场与GDP增长的相关性仅为9.67%,远低于几乎所有的主要经济体,如美国的46.3%、日本的65%、德国的84.7%、英国的54.4%,以及巴西的43.4% 和俄罗斯的74.5%。

讲座结束,现场媒体记者意犹未尽,就新三板、注册制、熔断机制等问题纷纷发问。

关于注册制推出后上市公司会否如洪水般泛滥?钱军认为毋需担心。一是市场不好的时候很少会有企业上市,他会视自己的需求去选择更好的时机。第二,中国股市 目前的上市企业不是太多,而是远远不够,放开后反而将倒逼投资者在选择时一定要先去认真了解这个企业再作决定,不再出现打新股如同中彩票稳赚不赔的这种怪 象,同时也有助于推动和促进中国股市信息披露的日趋完善。钱军特别提醒,注册制推出后监管部门千万不能因为出现个别作假现象而全盘否定注册制,任何市场都 难杜绝作假现象,管理部门需要做到的是严惩造假,同时利用市场机制实行退市。

关于2016年即将正式实行的熔断机制的利与弊,钱军称尚需深入研究,有具体的分析数据后才能作判断。他表示,现在确实会因为程序和高频交易等产生非基本 层面问题导致的急剧震荡,这种情况下熔断一下未尝不可。但中国与美国市场以及交易机制不同。美国虽然有熔断机制,但没有涨、跌停板机制。涨、跌停板制对股 市有好处也有坏处,坏处主要表现在过多的涨跌停导致交易频繁中断,无法有效传递市场信息,不利于价格发现和全面反映上市企业的真实现状,就不利于投资者清 晰、准确掌握信息动向,分清优劣。